서클(Circle)사가 발행하는 스테이블코인 USD코인(USDC)은 지난 주말 잠시 디페깅되며 가상화폐 산업을 중단시킬 뻔 했다.

지난 번에 스테이블 코인이 붕괴되었을 때 시장에 야기된 혼란을 생각하면 긴 주말이 아닐 수 없었다.

2022년 5월에 발생한 테라 USD(UST) 붕괴 사태는 아직 많은 가상화폐 지지자의 뇌리에 박혀 있어 서클이 준비금 중 33억 달러 가량을 파산한 은행 SVB에 예치했다고 발표했을 때 시장에 큰 혼란이 발생했다.

$0.87까지 하락하는 USDC의 고통에도 불구하고 모두가 피해를 본 것은 아니며, 일부 스테이블 코인은 사태 속에서 시가 총액이 급증하였다.

서클은 빠르게 투자자를 안심시키며 익스포저(잠재적 손실 금액)가 적고 전체 준비금 421억 달러 중 10%만이 SVB에 예치되었다고 설명했지만, 실제로 USDC 매도세를 완화한 것은 미국 정부와 주요 규제 기관이 자금 지원을 발표하면서 일어났다.

월요일 미국과 영국의 규제 기관이 협력하여 금융 시장을 빠르게 안심시키며 서클과 회사가 발행하는 스테이블코인 USDC에 대한 투자 심리도 회복되었다. 회복은 신속히 이루어졌지만, USDC의 경쟁자들은 기회를 놓치지 않고 USDC의 불안정성을 활용했다.

테더 Tether (USDT)

USDT는 세계 최대 스테이블코인으로 시가 총액이 740억 달러에 달한다. 테더는 시장에서 지배적 시장 점유율을 차지하고 있지만 논란의 대상이 되기도 했다.

테더는 과거 몇 차례 코인 발행량이 완전 담보되는지에 대해 논란이 제기되었으며 감사 과정은 이러한 의문을 온전히 해소하지 못했다.

2021년 이제는 파산한 가상화폐 대출업체 셀시우스(Celsius)의 전 CEO 알렉스 마신스키(Alex Mashinsky)는 파이낸셜 타임즈와의 인터뷰에서 테더가 일부 고객군에게 비트코인과 이더리움을 담보로 신규 USDT를 발행해주었다고 증언했으며, 이는 테더의 정책에 위반되는 행위이다.

그 해 미국 상품선물거래위원회(CFTC)는 테더에게 410억 달러의 벌금을 부과했다.

#tether doesn't have any exposure to Signature Bank.

— Paolo Ardoino ? (@paoloardoino) March 12, 2023

CFTC는 테더가 2016년 6월 1일부터 2019년 2월 25일까지의 기간 동안 준비금 정보를 제대로 공개하지 않고 USDT를 미국 달러로 완전히 뒷받침 하지 않았다는 혐의로 벌금을 부과했다.

벌금을 낸 이후 테더는 투명성을 개선하기 위해 회계감사 업체 BDO이탈리아(CFTC)를 영입해 USDT의 준비금 관련 보유자산 정기증명보고서를 정기적으로 발간할 예정이라고 밝혔다.

지난주 테더 CEO 파울로 아르도이노(Paulo Ardoino)는 트위터를 통해 SVB와 시그니쳐 은행에 대한 익스포저가 없다고 밝혔다.

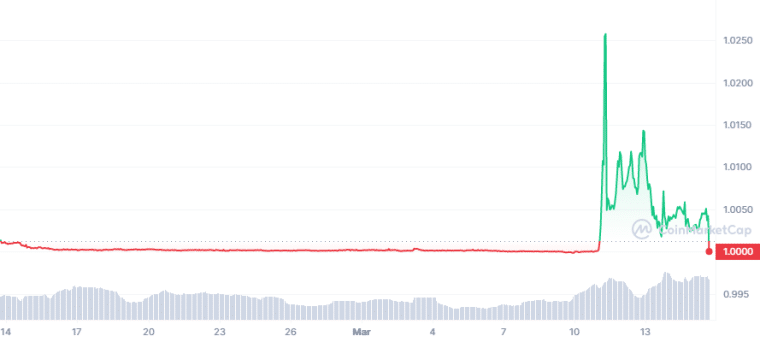

잠시 USDC가 디페깅되었던 시기 동안 USDT는 다른 스테이블코인에 비해 가장 적게 성장했으며 시가 총액이 금요일 719억 달러에서 31억 달러 증가해 월요일에 750억 달러를 기록했으며 해당 기간 1.6% 증가했다.

USDT 담보 방식

USDT의 담보에 관한 자세한 사항은 2022년 12월에 발간된 준비금 보고서를 통해 확인할 수 있다. 보고서에 따르면 전체 준비금의 82%가 현금 및 현금 등가물 및 기타 단기 예금 및 기업어음으로 구성되었다.

단기 예금 및 기업어음(CP)의 대부분은 미국채로 구성되며 전체 테더 준비금의 58.5%를 차지하는 것으로 나타났다. 현금 및 은행 예치금은 전체 준비금의 8%밖에 차지하지 않았다.

준비금의 나머지 비중은 다양한 화폐성 자산 및 계약 형태로 존재하며 여기에는 미국 외 나라의 국채, 역환매계약 등이 포함된다.

다이코인 Dai (DAI)

다이(Dai) 스테이블코인은 가장 오래된 디파이(DeFi) 가상화폐 프로젝트 중 하나인 메이커(Maker)가 발행하고 관리한다. 다이코인의 준비금은 대부분 가상화폐로 그 중에서 USDC가 가장 큰 비중을 차지한다.

다이 코인의 담보로 활용되는 다른 가상 자산으로는 이더리움(ETH), 랩트비트코인(Wrapped Bitcoin) 등이 포함된다.

다이 스테이블코인은 탈중앙 프레임워크로 다른 스테이블코인과 차별화된다. 즉 조직이 단일 주체에 의해 관리되지 않고 탈중앙화되어 있으며 일부 사람들은 DAI를 탈중앙화 스테이블코인으로 부르기도 한다.

다이는 USDC 일시적 디페깅으로 얼마나 성장했나?

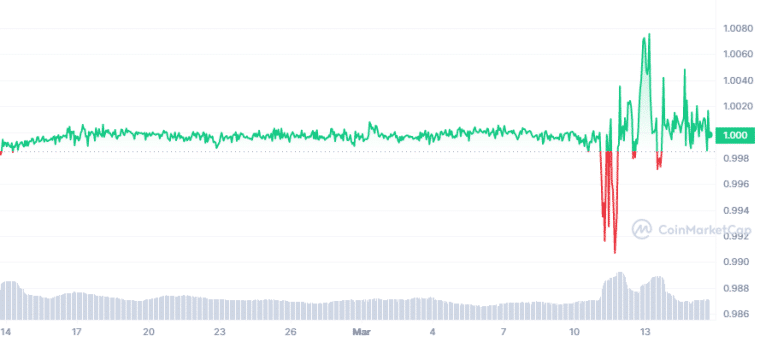

다이는 스테이블 코인 규모 4위이며 16번 째로 큰 가상화폐이다. USDC가 잠시 $0.87까지 하락했을 당시 금요일 DAI 시가 총액은 49억 달러였다.

하지만 월요일 아침이 되기까지 다이 시가총액은 63억 달러까지 증가해 3일 미만의 기간 동안 28.6% 증가했다. 월요일 이후 가상화폐 가격 상승은 다이 코인에 부정적 영향을 주었으며 현재 시점 기준으로 시가 총액이 60억 달러까지 하락했다.

그림

디크립트(Decrypt)에 따르면 ‘다이는 USDC를 버리고자 하는 투자자에게 인기 있는 선택지였다. 사람들이 대거 USDC를 폐기하면서 다이 공급량은 폭발했다.’

불행히도 다이 코인은 상승 추세를 지속하지 못했으며 주말 동안 DAI 역시 디페깅되었다. 토요일 한 때 $0.88까지 내려갔으며 이는 USDC가 다시 1:1 연동된 시점과 비슷하다.

다이 담보 방식

다이 스테이블코인은 USDT 및 USDC와 담보 방식이 사뭇 다르다. DAI $1를 위해 사용자는 대략 $1.5의 가상화폐를 예치해야 한다.

DAI의 담보 방식은 동적 스마트 계약 시스템으로 관리된다. 즉 이더리움 가격이 급격히 하락하는 경우 DAI 보유자는 추가 담보물을 제공해야 하며, 그렇지 못할 경우 청산당할 수 있다.

트루유에스디 TrueUSD (TUSD)

트루유에스디는 “미국 달러에 의해 전적으로 담보되는 첫 번째 합법적 스테이블코인”이라는 점에서 차별화되며 이더리움 블록체인을 기반으로 한다.

트루유에스디는 2018년부터 존재했으며 화폐에 의한 완전 1:1 담보를 자랑하며, 이는 체인링크의 준비금증명(proof-of-reserves) 모니터링 도구로 결정된다.

2)In addition, as you can see in our real-time dashboard, a portion of our fiat U.S. Dollar funds were held at Signature Bank, which is now fully backstopped by the U.S. Federal Reserve.https://t.co/ZI7ykPccha

— TrueUSD (@tusdio) March 13, 2023

트러스트토큰(TrustToken) 플랫폼은 거래상대방 위험(counterparty risk)을 낮추기 위해 법정 통화 준비금을 수탁 기업 은행 계좌에 예치하며, 매월 감사를 받는다.

제3 계좌 네트워크를 사용하는 시스템을 통해 플랫폼은 토큰 보유자를 보호하며 트러스트토큰이 자금에 직접 접근할 수 없기 때문에 높은 고객 신뢰도를 자랑한다.

TUSD는 미국 증권거래위원회(SEC)가 지난 2월 바이낸스의 달러 페깅 스테이블코인 BUSD 발행사 팍소스(Paxos)를 기소하기로 결정했을 때 가장 큰 수혜를 보았다.

바이낸스는 발빠르게 움직여 BUSD의 대안으로 사용하기 위해 1억 8,000만 달러 상당의 TUSD를 발행했다. 이를 시작으로 TSUD의 시가 총액은 단 30일 동안 114.5% 상승했다.

하지만 테더(USDT)와 다르게 트루USD는 시그니처 뱅크에 대한 익스포저가 존재했다. 트루USD는 소수 시그니처뱅크 사용자를 위해 TUSD 발행 및 상환 절차를 일시 중단했다.

하지만 월요일에 트위터를 통해 그 외 기타 은행 사용자의 TUSD 발행 및 상환은 차질 없음을 밝혔다.

TUSD는 얼마나 수혜 보았나?

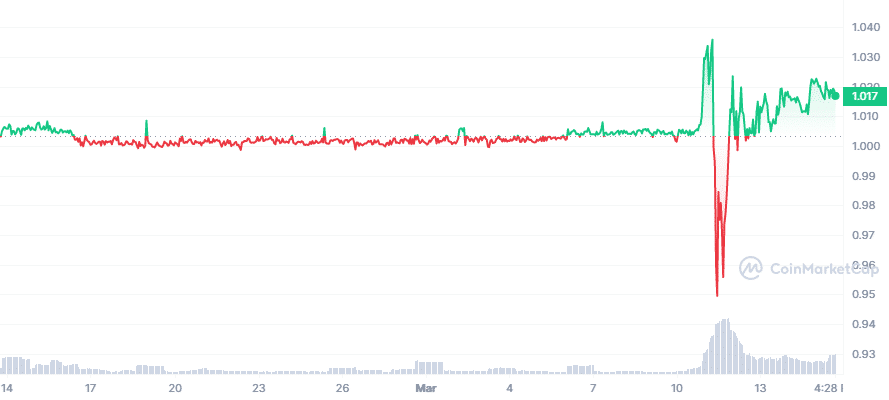

지난 금요일 TUSD의 시가총액은 대략 13억 달러를 기록했다.

하지만 그 후 이틀 동안 급격히 성장하며 시가 총액이 이제 20억 달러 이상으로, 53.8% 증가했다.

TUSD 담보방식

실시간 준비금 증명(proof of reserves)에 따르면 TUSD의 유통 공급량 $2,024,213,471은 $2,032,505,442 상당의 법정 통화 준비금으로 담보되어 있다.

즉 TUSD 유통 발행량과 법정 통화 예치금이 정확히 대응된다.

리퀴티 USD Liquity USD (LUSD)

리퀴티 USD는 DAI와 비슷하여 가상자산을 이용한 초과 담보 대출 등 다양한 메카니즘을 기반으로 운영된다. 하지만 여기에 무이자 대출이라는 장점을 한 가지 더 추가했다.

리퀴티USD는 대출금에 대한 변동 금리를 기반으로 하는 이자 비용을 초기에 한 번만 지불하면 되는 적은 금액의 발행 수수료로 대체하였다.

LUSD는 탈중앙화 대출 플랫폼 리퀴티(Liquity)의 네이티브 달러 페깅 통화이다. 사용자는 이더리움을 담보로 걸고 LUSD를 대출 받을 수 있다.

리퀴티 CEO 마이클 스보보다(Michael Svoboda)는 서클사의 USDC 디페깅과 크립토 은행 위기를 자사의 스테이블코인 LUSD 홍보 기회로 삼았다. LUSD 지지자들은 CEO의 트위터를 공유하며 스테이블코인에 관한 상당한 유행을 일으켰다.

LUSD는 얼마나 수혜를 보았는가?

금요일 LUSD 시가총액은 2억 3,000만 달러 근처였다. 하지만 USDC 사태 도중 급상승하며 월요일까지 10.4% 상승해 2억 5,400만 달러를 기록했다.

LUSD는 이후 시가 총액을 유지하며 수요일에 시가 총액이 2억 5700만 달러를 기록하고 있다.

LUSD 담보 방식

리퀴드 사용자는 이더리움을 담보로 걸어야 LUSD 대출을 받을 수 있다.

사용자는 $1.10의 이더리움 담보로 $1의 LUSD를 발행할 수 있기 때문에 담보 비율이 적어 DAI에 비해 선호된다.

관련기사:

- 3월 16일 구매하기 좋은 알트코인 추천 순위 – OKX, LHINU, STX, FGHT, CFX, METRO, FTM, CCHG

- 러브 헤이트 이누, 사전 판매 60만 달러 달성 – 2단계까지 남은 금액 35만 달러

- 바이낸스, 결제파트너의 가상화폐 서비스 중단으로 영국 파운드화(GBP) 입출금 중단

러브 헤이트 이누(LHINU) - 최초의 웹 3.0 Vote-To-Earn 플랫폼

- 인기 토픽에 투표 후 보상으로 $LHINU를 받을 수 있음

- 투표를 통해 보상을 받는 최초의 웹 3.0 Vote-To-Earn 플랫폼

- 철저한 보안이 보장된 신뢰할 수 있는 익명 투표

- 러그풀 방지됨, 토큰 90%가 사전판매를 통해 판매됨

- $LHINU 스테이킹을 통해 투표 파워 축적